En estos casos es mejor que hablen las cifras, y ellas infortunadamente muestran que la Empresa Colombiana de Petróleos, Ecopetrol, crucial para Colombia ‘está muy cerca de la bancarrota’. Sus directivos siguen tomando malas decisiones.

MALA NOTICIA

En este artículo examino la evolución de las finanzas del Grupo Empresarial Ecopetrol (GEE) durante los años de bonanza y caída de los precios del petróleo, y bajo los gobiernos de Álvaro Uribe y Juan Manuel Santos.

La conclusión de este examen cuidadoso es la de ‘un serio y peligroso deterioro en el estado financiero de la hasta ayer primera y hoy tercera empresa del país’, que sigue siendo de propiedad mayoritaria del Estado y por lo tanto de todos los ciudadanos.

El hecho infortunado es que la empresa insignia de Colombia está cerca de la quiebra.

El análisis que sigue es necesariamente técnico, aunque trataré de aclarar cada concepto. Y añadiré que las predicciones en materia de quiebras no suelen ser totalmente seguras porque se basan en modelos econométricos, es decir, en la experiencia histórica de cientos y o miles de empresas.

¿CÓMO PREDECIR UNA QUIEBRA?

El método más conocido para proyectar las finanzas de una empresa se debe al economista Edward I. Altman, quien tomó una gran cantidad de indicadores y escogió los parámetros y relaciones financieras que mejor predecían el futuro de las empresas solventes, en problemas o quebradas. Aunque los resultados varían este modelo ha demostrado acertar entre el 80 y el 90 por ciento de los casos.

Altman identificó 5 indicadores o, si se quiere, 5 «malas señales» financieras de una empresa:

— T1: (Capital de trabajo/Activos Totales) MALA SEÑAL: la empresa tiene poca liquidez (es decir poco capital de trabajo).

— T2: (Beneficios no distribuidos/Activos Totales) MALA SEÑAL: la empresa no distribuye dividendos.

— T3: (EBITDA/Activos Totales) EBITDA significa la ganancia o beneficio bruto operativo de la empresa (antes de descontarle los intereses, impuestos, depreciaciones y amortizaciones) MALA SEÑAL: la empresa no está produciendo muchas ganancias.

— T4: (Capitalización Bursátil/Deuda Total) MALA SEÑAL: el valor de la empresa está disminuyendo en relación con la deuda total.

— T5: (Ventas Netas/Activos Totales) MALA SEÑAL: la empresa no está rotando sus activos con suficiente velocidad.

En un lenguaje cotidiano e impreciso se diría que las alarmas consisten en:

1) Falta de liquidez.

2) Bajo nivel de ganancia.

3) Valorización de la empresa por el mercado.

4) Alto endeudamiento.

5) Pocas ventas.

Cada uno de los cinco indicadores anteriores tiene un peso distinto o un grado de influencia diferente sobre el futuro financiero de la empresa. Estos pesos se expresan en el llamado «Puntaje Z de Altman», así:

Altman Z-score= 1, 2 T1 + 1, 4 T2 + 3, 3 T3 + 0, 6 T4 + 1, 0 T5

Según el resultado, la empresa podrá encontrarse en la zona segura, en la zona de riesgo o en la zona de peligro de quiebra:

Z-score superior a 2,99: Zona segura (verde), en principio no hay que preocuparse.

Z-score entre 1,81 y 2,99: Zona de riesgo (amarilla, es probable que la empresa pueda quebrar en los próximos 2 años).

Z-score inferior a 1,81: Zona de peligro (roja) de quiebra inminente.

Para el caso de ECOPETROL, los resultados se indican a continuación.

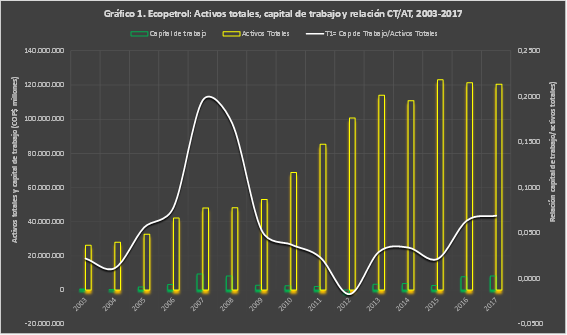

T1: (Capital de trabajo/Activos Totales).

Este indicador registra un promedio de 5,7 por ciento durante los 15 años analizados (Gráfico 1).

Durante el período se registran tres fases: i) crecimiento entre 2003 y 2007, al pasar de 2,2 a 19,6 por ciento; ii) caída continua entre 2008 y 2012, alcanzando un valor negativo de 1,7 por ciento; iii) nuevo aumento entre 2013 y 2017, cuando llegó a 6,9 por ciento (como producto del repunte de los precios del petróleo, la reducción de costos, la protección de caja, los empréstitos nuevos y la venta de activos).

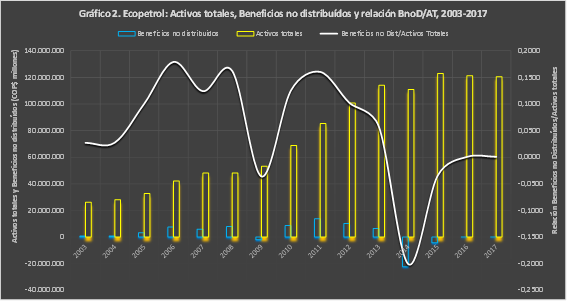

T2: (Beneficios no distribuidos/Activos Totales).

Este indicador muestra un promedio histórico de 5,3 por ciento (Gráfico 2). Entre 2003 y 2008 se registra un aumento del 2,7 al 16,2 por ciento. A partir de 2009 el indicador se torna inestable, en declive y negativo en algunos años (2009, 2014 y 2015). En 2017 alcanza un valor insignificante: 0,08 por ciento.

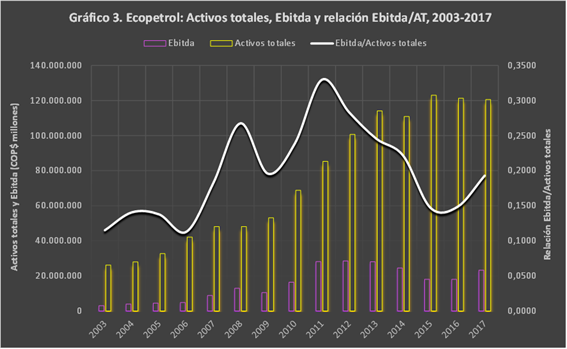

T3: (EBITDA/Activos Totales).

Este tercer indicador registra un promedio de 19,7 por ciento entre 2003 y 2017 (Gráfico 3). Así medida, la rentabilidad de Ecopetrol llegó a su máximo en 2011, con un valor de 33 por ciento. En los años siguientes disminuye en más de la mitad, y en 2015 llega al 14,7 por ciento. En 2017 se registró una leve recuperación hasta bordear el 20 por ciento.

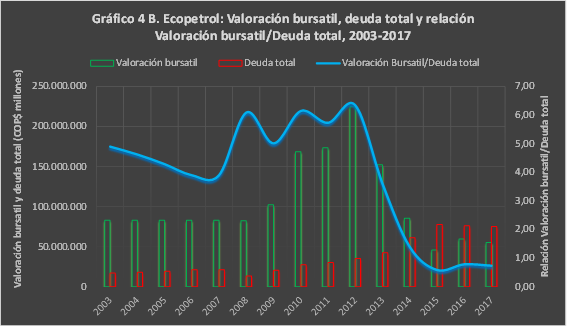

T4: (Capitalización Bursátil/Deuda Total).

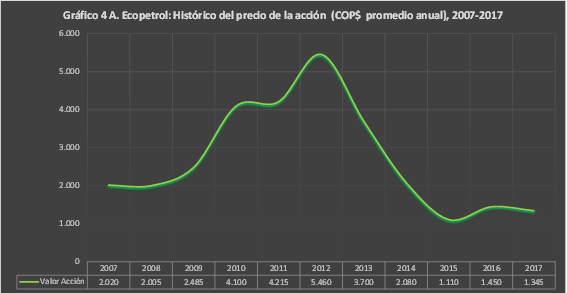

El valor de mercado de la acción de Ecopetrol (Gráfico 4A) comenzó siendo de 2.020 pesos en 2007 (cuando empezó a cotizarse en bolsa) y alcanzó un valor máximo de 5.460 pesos en 2012 (aunque el 5 de febrero de 2013 se elevó a 5.710 pesos).

En el año 2013 el valor promedio de mercado de la acción de Ecopetrol cayó a 3.700 pesos (desvalorización de 32,2 por ciento). En 2015 la acción se desplomó a 1.110 pesos (una desvalorización de 79,7 por ciento respecto del 2012) . El precio de la acción de Ecopetrol cerró el año 2016 en 1.380 pesos , con una valorización del 24 por ciento.

Durante el primer trimestre de 2017, el valor promedio de la acción fue de 1.345 pesos, y el del precio de barril de petróleo Brent fue de 52,9 dólares. En junio de 2017, el precio del petróleo amenaza caer a 40 dólares, la acción de Ecopetrol se negocia a 1.325 pesos, y la tasa de cambio volvió a superar los 3.000 pesos por dólar.

El valor bursátil de Ecopetrol (precio promedio anual de la acción multiplicado por el número de acciones suscritas) fue de 83,1 billones de pesos en 2007. En 2012 la valoración accionaria de la empresa alcanza un máximo de 224,5 billones de pesos. Pero en 2015 se redujo hasta un mínimo de 45,6 billones, para una desvalorización de 79,7 por ciento. En 2017 este valor alcanza a 55,3 billones de pesos (los activos en los registros contables suman 120,5 billones esto es, 54,1% por encima de la valoración del mercado).

De otra parte, la deuda total de Ecopetrol aumentó en 348,1 por ciento, al pasar de 16,9 billones de pesos en 2003 a 76 billones en 2016. En 2017, la deuda total de Ecopetrol registra una leve disminución: 75,1 billones. En el período 2003-2017 los activos totales de Ecopetrol crecieron en 360,1 por ciento, financiados por endeudamiento externo.

Como reflejo de todo lo anterior, el indicador T4 (valor bursátil/deuda total) registra una alta inestabilidad y muestra la fragilidad de Ecopetrol durante el período 2003-2017: entre 2003 y 2007 el indicador cae de 4,9 a 3,9; en 2012 alcanza un valor de 6,3; en 2015 había caído a 0,6; en 2016 registra una leve recuperación a 0,8 y en 2017 disminuye a 0,74.

Entre 2013 y 2016 Ecopetrol se encuentra en una grave situación de turbulencia: rápido y creciente endeudamiento en un contexto de desplome en el valor total de la empresa según el precio de mercado de las acciones (Gráfico 4B). Actualmente, la valorización bursátil de la empresa alcanza para cubrir sólo 74 por ciento de sus deudas.

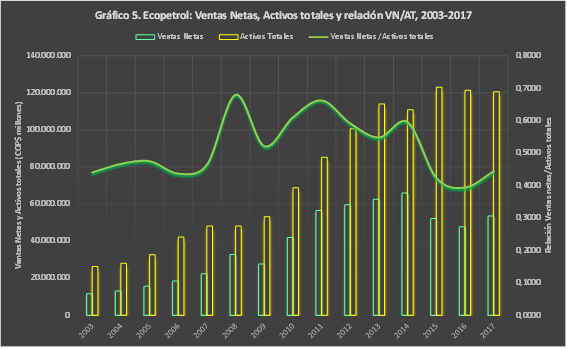

T5: (Ventas Netas/Activos Totales).

En 2003 esta relación era de 44 por ciento; en 2008 ascendió a 68 por ciento; pero para el 2016 se desplomó a 39,4 por ciento. En 2017, las proyecciones sobre la base de los datos para el primer trimestre apuntan hacia una ligera recuperación a 44,4 por ciento (Gráfico 5).

EN RESUMEN

Al aplicar la ecuación que sintetiza los cinco indicadores y les concede sus pesos relativos se llega a las siguientes conclusiones:

Durante 11 años, entre 2003 y 2013, el GEE (Grupo Empresarial Ecopetrol) se encuentra en la zona segura en términos de solidez financiera. El puntaje de Altman nuestra un valor promedio de 4,4, con un máximo de 5,7 en 2008 y un mínimo de 3,5 en 2006.

En 2014 la empresa entra en la zona de alto riesgo de crisis financiera, al registrar un valor en el puntaje de Altman de 1,92;

Entre 2015 y 2017 Ecopetrol ingresa y se mantiene en la zona crítica o de quiebra inminente. El promedio en el índice de Altman es de 1,43. Sin embargo, hay una ligera tendencia positiva al pasar de 1,24 en 2015 a 1,61 en 2017.

MALAS DECISIONES

El GEE (Grupo Empresarial Ecopetrol) perdió 3,1 billones de pesos en 2015 y el 2016 no repartió dividendos entre sus accionistas. Sin embargo en marzo de 2017 Ecopetrol S.A. pagó 23 pesos por acción por las “supuestas utilidades” de la empresa de hidrocarburos en 2016; y aunque esta cifra está lejos de los 300 pesos que pagó en 2011, no deja de ser ‘un intento de maquillar la realidad financiera de la empresa’.

El GEE (Grupo Empresarial Ecopetrol) perdió 3,1 billones de pesos en 2015 y el 2016 no repartió dividendos entre sus accionistas. Sin embargo en marzo de 2017 Ecopetrol S.A. pagó 23 pesos por acción por las “supuestas utilidades” de la empresa de hidrocarburos en 2016; y aunque esta cifra está lejos de los 300 pesos que pagó en 2011, no deja de ser ‘un intento de maquillar la realidad financiera de la empresa’.

En efecto. Entre 2015 y 2016 la empresa se había descapitalizado en 1,7 billones, y el resultado neto financiero del año 2016 (ingresos menos ingresos financieros, incluido la distribución de utilidades) fue negativo en 2,8 billones de pesos. Estos dos resultados negativos (descapitalización y desangre financiero) suman 4,5 billones de pesos. O sea que las utilidades de 2016 estuvieron muy por debajo del «hueco» que se había credo y la empresa no ha debido repartir dividendos.

Situación financiera de Ecopetrol tiende a empeorar en 2017.

El precio del barril de petróleo rompió la barrera psicológica de los 50 dólares y se encamina al piso de 40 dólares (mínimo rentable de la operación de producción).

La acción de Ecopetrol en la Bolsa se negocia por debajo de los 1.400 pesos durante enero-julio de 2017 (77 por ciento por debajo del máximo alcanzado en 2013).

De otra parte, las reservas de Ecopetrol disminuyeron en un 14 por ciento entre 2015 y 2016, y su tendencia decreciente se mantiene. La tasa de cambio se mantiene por encima de los USD 3.000 dólares (aumentando el valor de la deuda externa de Ecopetrol) y el aumento en las tasas de interés por parte del Banco Central estadounidense que encarece el crédito adquirido a una valoración flotante.

Las menguadas utilidades de Ecopetrol las vienen generando las actividades de logística (transporte) y NO las de exploración-producción. Por todo eso en lugar de repartir utilidades, la petrolera ha debido destinarlas a la reinversión para aumentar sus reservas, modernizar sus activos y mejorar su portafolio financiero.

Este es otro eslabón en la ya larga serie de decisiones que tanto Uribe como Santos han venido impulsando en el sentido de ‘descapitalizar’ y ‘privatizar’ a Ecopetrol, una política que nos está llevado al descalabro.

xxxxxxxxxxxxxxxxxxxxxxxxxxxxxx

NOTA IMPORTANTE: Este artículo periodístico fue publicado originalmente en el portal RAZÓN PÚBLICA y su autor es el doctor LIBARDO SARMIENTO ANZOLA, economista, filósofo y master en teoría económica, consultor e investigador independiente.

PARA VER ARTÍCULO ORIGINAL EN RAZON PÚBLICA HAGA CLICK AQUI